Artigo adaptado para o público brasileiro.

Recentemente, um tweet de Christine Benz, nossa diretora de finanças pessoais, gerou bastante conversa - e um pouco de polêmica. Primeiro, aqui está o tweet:

Tradução: “Vou dizer: ações individuais são um investimento TERRÍVEL para pessoas começando. Eu sei que muitas pessoas aprenderam sobre investimento por suas ações da Disney e blá blá blá mas eu sei que precisamos ser mais claro sobre isto quando discutimos educação financeira.”

Ela está absolutamente certa. Se você está apenas começando sua jornada de investimento, ou mesmo se estiver em qualquer outro estágio do ciclo de vida do seu investimento, é uma péssima ideia colocar todo o seu dinheiro em uma única ação. Lembra da história da menina que colocou todos os ovos na mesma cesta e depois tropeçou e caiu, quebrando e perdendo todos os ovos? Há uma razão para você ‘não colocar todos os ovos na mesma cesta’. E colocar todas as suas economias em uma ação é a mesma coisa - mas para investir.

Para ter certeza de que você não perderá TODOS os seus ovos se tropeçar e cair, você precisa colocar os seus ovos em diferentes cestas. Este processo de dividir sua poupança ou renda ou ativos de investimento (os ovos, se preferir) em diferentes classes de ativos, como ações, títulos ou imóveis (essas são as cestas - embora haja mais do que estas) é chamado de "diversificação". A diversificação é crítica para o sucesso do investimento a longo prazo e para garantir a segurança do seu portfólio.

Almoço Grátis Para O Investidor

O diretor de pesquisa da Morningstar Canada, Paul Kaplan, chamou a diversificação de "almoço grátis" em investimentos porque, ao diversificar, os investidores podem reduzir o risco e possivelmente melhorar o desempenho.

“Imagine que o retorno de uma carteira oscilou entre -15% e 25% de forma que o retorno médio seja de 5%. Com o tempo, a taxa composta de retorno será de cerca de 3,1%. Agora suponha que, por meio da diversificação, fosse possível criar uma carteira com retornos que oscilam entre -5% e 15%. O retorno médio dessa carteira também é de 5%, mas a taxa composta de retorno será de cerca de 4,5%. Isso ilustra o truísmo matemático de que, se duas carteiras têm o mesmo retorno médio, aquela com menor volatilidade terá um desempenho superior. Portanto, qualquer oportunidade de reduzir a volatilidade sem reduzir o retorno médio deve ser aproveitada”, explica Kaplan.

Dito de outra forma, se você distribuir seus ativos em diferentes classes de ativos, reduzirá a volatilidade. Isso ocorre porque diferentes classes de ativos e diferentes mercados não se movem paralelamente. Por exemplo, quando as ações sobem, normalmente, os títulos caem. Assim, diversificando em diferentes classes de ativos, mesmo que uma parte de seu portfólio caia, as outras estarão lá para sustentá-lo.

“Basta olhar para as últimas três grandes correções de mercado no Canadá, excluindo a pandemia (bolha tecnológica, crise cambial asiática e crise financeira). Durante esses eventos extremos de mercado, os fundos de ações caíram mais fortemente, os títulos caíram menos e os fundos de alocação (aqueles que detinham uma mistura de ações e títulos) estavam em algum lugar entre os dois”, aponta Ian Tam, diretor de pesquisa de investimento da Morningstar Canada.

Onde Você Deve Investir?

Com milhares de ações individuais, fundos mútuos e fundos negociados em bolsa, a tarefa de decidir onde e como investir pode parecer assustadora, mas Benz incentiva os investidores a resistir ao impulso de complicar e/ou se aventurar em tipos de investimento excessivamente restritos.

“Em vez disso, concentre-se em investimentos amplamente diversificados e de baixo custo. Para os investidores que estão apenas começando, os fundos mútuos de data-alvo podem desvendar o mistério do processo de investimento: esses fundos empregam posturas agressivas e carregadas de ações quando os investidores estão na casa dos 20, 30 e 40 anos, e então gradualmente se tornam mais conservadores conforme a aposentadoria se aproxima.

Se você não deseja delegar o controle do mix de ações/títulos/caixa e a seleção de investimentos de seu portfólio, uma maneira simples de montar um portfólio bem diversificado é empregar fundos de índices negociados em bolsa. Esses fundos seguem um segmento do mercado, como o Ibovespa, em vez de tentar vencê-lo. Isso pode parecer pouco inspirado - e pouco inspirador. Mas os fundos de índice de mercado amplo costumam ter a virtude de custos muito baixos, o que pode lhes dar uma vantagem aos fundos administrados ativamente ao longo do tempo. Se você optar por fundos geridos ativamente para todo ou parte de seu portfólio, taxas baixas ainda devem ser uma prioridade-chave”, observa Benz.

Os investidores às vezes pensam que possuir vários dos mesmos fundos é uma maneira de diversificar. Mas isso não é verdade.

8 Fundos De Ações = Diversificação?

Recentemente, um investidor entrou em contato com este comentário:

Tenho mais de uma década até a aposentadoria e concordo que a diversificação é essencial. É por isso que meu portfólio está distribuído em oito fundos de ações!

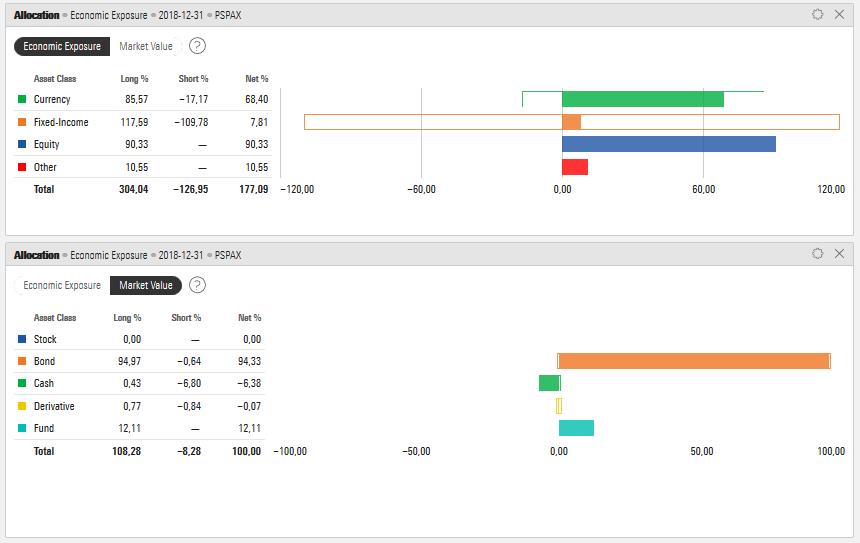

O investidor ficou satisfeito com a diversificação, mas o fato é que um número maior de fundos não significa que você seja diversificado. Todo o seu portfólio consiste em apenas oito fundos mútuos de ações, o que significa que todos os seus ativos estavam em uma classe de ativos - ações. Ele não é totalmente diversificado em diferentes classes de ativos (ações, títulos, curto prazo, alternativos).

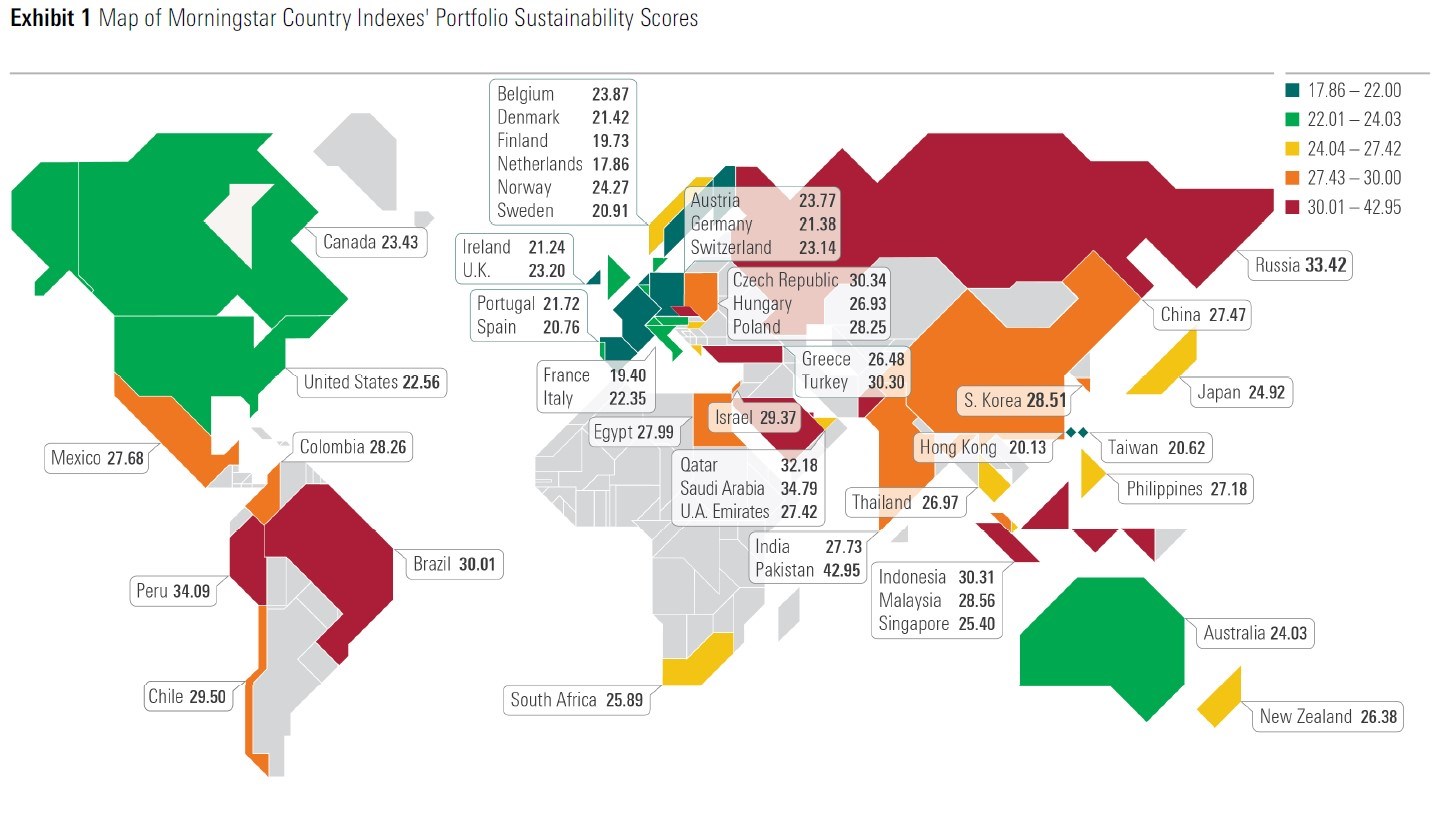

“Você também pode não ser geograficamente diversificado se todos os oito fundos forem investidos em uma região (por exemplo, América do Norte). Uma maneira fácil de descobrir no que seus fundos estão investindo é dar uma olhada na categoria Morningstar a que eles pertencem. Estas são categorias de fundos padronizadas para o mercado brasileiro e darão uma ideia da exposição geográfica, classe de ativos e estilo de investimento. Se todos os seus fundos estão em uma categoria, é um bom sinal de alerta para você considerar diversificar seus investimentos”, diz Tam.

Maneiras Mais Fáceis De Aprender

Voltando ao tweet de Benz, ela seguiu com mais dois.

Tradução: “Muito já foi escrito para discutir as quedas dos gestores ativos. Mas nós não falamos o bastante sobre o quão pouco os pequenos investidores estão aptos a comprar ações individualmente, especialmente se eles estão começando. Agora parece que é um bom momento para voltar a este ponto.”

“Eu temo que alguns entendendo errado meu comentário. Eu não disse que nenhum indivíduo não deva comprar ações individuais. Ao invés disso, alguém de 22 anos com um presente de formatura de $500 se dará muito melhor colocando este $ em um fundo indexado e lendo alguns livros de investimentos antes de fazer alguma outra coisa.”

O principal contraponto à sua ideia era que, ao investir em ações individuais, os jovens investidores aprendem lições valiosas, mesmo que falhem. Embora seja sempre bom aprender, existem maneiras mais fáceis e menos dispendiosas de fazê-lo.

Se você quiser investir em uma única ação, faça sua lição de casa. Entenda por que você está investindo nas ações, o que a empresa faz, quais são seus planos de crescimento, quanto dinheiro ela tem agora, quanto dinheiro ela ganhará e também, o que é crucial, se faz sentido para você investir em a empresa ao preço atual.

Se, depois de entender tudo isso, e entender os riscos de investir em uma única ação, você quiser ir em frente, então você está tomando uma decisão informada. Se você está empolgado com algo que todo mundo está fazendo, pode ser que esteja olhando para uma bolha.

O chefe da ciência comportamental da Morningstar, Stephen Wendel, diz que um investidor individual deve se armar com uma narrativa, de antemão, para entender a empolgação das outras pessoas. Por exemplo, muito dessa empolgação pode ser porque as pessoas se alimentam da empolgação umas das outras, e isso tem pouco a ver com fundamentos. Essa é uma narrativa baseada na avaliação. Mas outras narrativas - precisas - também podem funcionar, a partir de outras filosofias de investimento, diz ele.

Wendel sugere duas ferramentas - externalização e fricção: “Externalizar significa escrever cuidadosamente suas próprias regras de investimento pessoal, quando você está em um estado calmo, e então usar a versão escrita para orientar suas ações do dia a dia. Esta é uma ferramenta para evitar usar suas intuições e emoções (maleáveis) no momento. Atrito tem tudo a ver com desacelerar você:tornando mais difícil agir precipitadamente no momento, para que você possa voltar ao problema com a cabeça mais calma.”

Artigo original em https://www.morningstar.ca/ca/news/203374/dont-buy-just-one-stock.aspx