O ouro tem sido um dos melhores desempenhos até agora em 2020. O preço do metal amarelo subiu 25% nos primeiros seis meses do ano e acabou de bater um novo recorde, enquanto os fundos de metais preciosos e commodities focados em ouro e outros metais estão entre os melhores desempenhos no turbulento mercado de 2020.

Em resposta, o dinheiro fluiu para os fundos de ouro. O SPDR Gold Shares (GLD), um fundo negociado em bolsa que classifica-se de longe como o maior fundo de metais preciosos, captou US$ 20,4 bilhões em entradas líquidas estimadas nos últimos 12 meses, aumentando sua base de ativos em aproximadamente 30%.

Então você deveria investir em ouro? Aqui, vamos dar uma olhada no papel que o ouro pode desempenhar em um portfólio e explicar por que ele merece uma aparência mais cética do que o hype atual pode sugerir.

Ouro: Breve Histórico

O ouro tem uma longa história como um porto seguro. Seu preço é amplamente independente de outras classes de ativos e tem sido tradicionalmente usado como refúgio contra a fraqueza do dólar. Também pode servir de proteção contra a inflação e a volatilidade do mercado.

Existem duas maneiras principais de investir em ouro: comprar a mercadoria diretamente (barras de ouro) ou comprar ações de empresas que exploram e vendem ouro (ações em ouro). Como as ações do ouro têm alavancagem financeira e operacional, seus resultados tendem a ampliar o impacto das mudanças no preço do ouro. Elas também são significativamente mais voláteis que o ouro, que depende apenas do preço da commodity.

Tanto as ações de ouro e as barras de ouro subiram recentemente, já que o metal amarelo (cotado a US$ 1970 por onça no momento da redação) atingiu seu nível mais alto desde 2011.

Como O Ouro Se Comporta Nas Crises

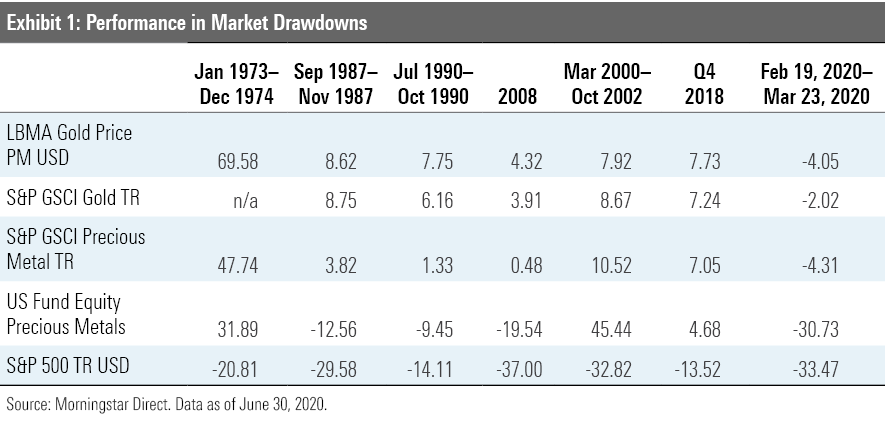

Durante períodos mais longos, o ouro se destacou durante os mercados em baixa e períodos de volatilidade extraordinariamente alta do mercado. A tabela abaixo ilustra que o ouro registrou retornos significativamente melhores durante as quedas de mercado anteriores e geralmente alcançou retornos totais positivos durante períodos de profundas perdas no mercado de ações.

A crise do coronavírus em 2020 foi uma exceção parcial. Embora o ouro tenha se saído muito melhor do que as ações large-cap, ainda registrou uma pequena perda. Observadores do mercado atribuíram essa amostra um tanto fora da curva a uma variedade de fatores, incluindo vendas direcionadas à liquidez e a expectativa de que cortes nas taxas de juros ajudariam a sustentar o dólar. O fechamento de minas e a paralisação da produção no início da pandemia causaram estragos nos produtores de metais preciosos. No final de março, porém, o ouro reverteu o curso e ganhou cerca de 9,9% apenas no segundo trimestre.

Ouro Como Hedge De Inflação

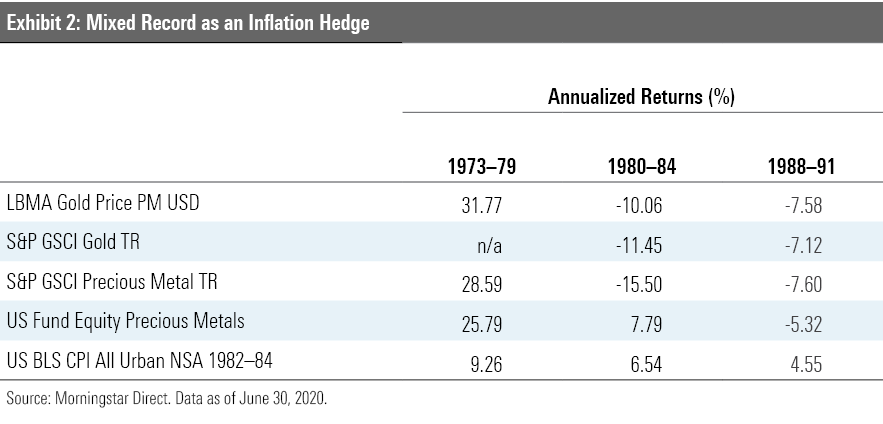

O ouro é frequentemente apontado como um hedge contra a inflação, mas seu histórico é mais misto. O ouro se destacou durante o período inflacionário elevado da década de 1970, quando o aumento do preço do petróleo e uma oferta monetária em rápida expansão levaram a inflação a níveis historicamente altos nos EUA. Porém, durante os ambientes inflacionários mais silenciosos do início dos anos 1980 e 1988-91, ele na verdade registrou retornos totais negativos, em média, e atrasou os estoques de grande capitalização por uma ampla margem.

No geral, a evidência para o ouro como hedge de inflação é relativamente fraca. Nos últimos 15 anos, o ouro teve uma correlação muito baixa com a inflação, com um coeficiente de correlação de apenas 0,07. A correlação foi ainda mais baixa nos três anos seguintes, caindo para 0,26 negativos. Parte disso pode refletir o fato de que a inflação tem sido um problema nos últimos 30 anos ou mais, pelo que é difícil encontrar correlações com outras classes de ativos. Mas mesmo no período de alta inflação de 1973-79, a correlação coeficiente era de apenas 0,15. O resultado: o papel do ouro como um hedge de inflação provavelmente está exagerado, ou pelo menos não garantido, se a inflação se tornar um problema.

O Ouro Pode Melhorar Os Retornos?

Observando as tendências de risco e retorno nos últimos 15 anos, o argumento para adicionar ouro a um portfólio parece bastante convincente. De fato, muitas empresas de gestão de ativos e defensores do ouro elaboraram estudos mostrando os méritos da adição de ouro para melhorar os retornos ajustados ao risco, concentrando-se fortemente no desempenho nos últimos 15 anos.

A Morningstar testou um portfólio balanceado básico (60% em ações e 40% em renda fixa) e, em seguida, adicionou várias alocações de ouro como parte da ponderação do patrimônio. As carteiras com maior ponderação de ouro apresentaram menor volatilidade e maiores índices de Sharpe (uma medida de risco). Isso significa que, embora adicionar mais ouro reduzisse os retornos nos últimos cinco e dez anos, também reduzia significativamente o risco.

Mas a imagem parece muito diferente com uma escolha diferente da data de início. Se assumirmos que as carteiras começaram em 1º de janeiro de 1980, a adição de ouro teria retornos reduzidos nos 10 anos seguintes. Ainda assim, a volatilidade do portfólio seria reduzida, mas não o suficiente para melhorar os retornos ajustados ao risco.

Para ver o desempenho consistente do ouro, comparamos o portfólio equilibrado básico com um portfólio que incluía 15% em ouro como parte da ponderação do patrimônio líquido. Analisamos cinco períodos diferentes de 10 anos, começando em 1970, 1980, 1990, 2000 e 2010. No geral, a adição de ouro melhorou os retornos em apenas dois dos cinco períodos. Reduziu o risco em todos os períodos, mas melhorou a proporção de Sharpe apenas nos dois períodos em que os retornos também melhoraram.

Conclusão: Manuseie Com Cuidado

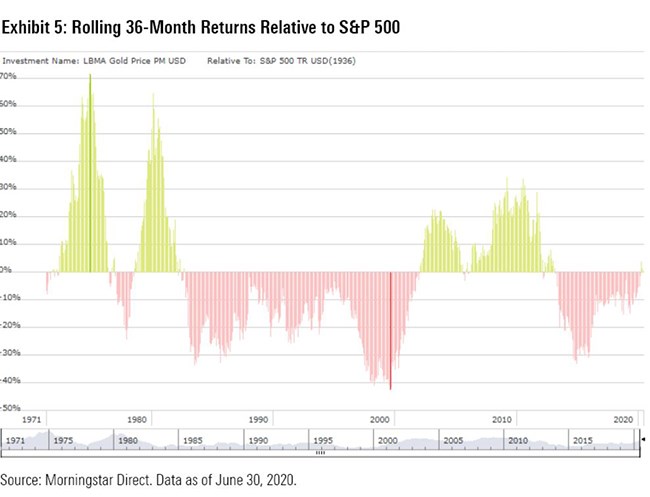

Isso significa que o ouro está longe de ser garantido para melhorar o risco, o retorno ou o retorno ajustado ao risco em um determinado período. Em vez disso, seu histórico é decididamente misto. Como mostra a Figura 5, o ouro passou por longos períodos de baixo desempenho.

Em suma, o ouro tem um histórico bastante confiável como um porto seguro em tempos de turbulência no mercado. No entanto, é melhor encarado como uma apólice de seguro do que como um ativo principal. Os investidores que decidirem adicionar ouro a suas carteiras devem ter cuidado com o atual hype em torno dos metais preciosos e estar preparados para tempos de seca periódicos.

Artigo original em https://www.morningstar.ca/ca/news/204340/beware-the-hype-as-gold-hits-new-record.aspx