Hoje, as empresas enfrentam riscos sem precedentes, pois os stakeholders exigem responsabilidade e transparência na maneira como as empresas abordam o meio ambiente; cuidar do bem-estar de seus trabalhadores, clientes e vizinhos; e se governam de maneira ética.

Para a Morningstar, esses fatores - ambientais, sociais e de governança - são a base do que é investir: risco. Uma empresa que ignora estes riscos ou comete um passo em falso pode incorrer em custos econômicos significativos que comprometam sua capacidade de obter lucros sustentáveis a longo prazo.

Uma maneira de os investidores identificarem e gerenciarem os riscos relacionados a ESG em seus portfólios é entender como as vantagens competitivas sustentáveis das empresas - ou fossos econômicos - têm um impacto sobre esses riscos.

Esta é a abordagem que os analistas de equity research da Morningstar adotam. Eles veem o ESG através das lentes de gestão de riscos e due diligence, considerando:

• Quais questões ambientais, sociais e de governança são financeiramente materiais para cada empresa ou setor?

• Como as empresas estão lidando com estes riscos materiais?

• Como estes riscos afetarão o valor de longo prazo das empresas?

As respostas são variadas e demonstram que os problemas com ESG geralmente se sobrepõem. Aqui, examinamos a estreita relação entre fosso econômico e risco de ESG e como esses problemas se manifestaram em várias empresas.

Riscos e Riscos ESG Andam de Mãos Dadas

O fosso econômico de uma empresa pode assumir várias formas. Ele pode ser construído com altos custos de troca pelos clientes, efeito de rede de contatos, vantagem de custo, ativos intangíveis e escala mais eficiente. O Morningstar Economic Moat Rating - amplo, estreito ou nenhum - indica a força da vantagem competitiva sustentável de uma empresa e sua capacidade de criar valor a longo prazo para os investidores.

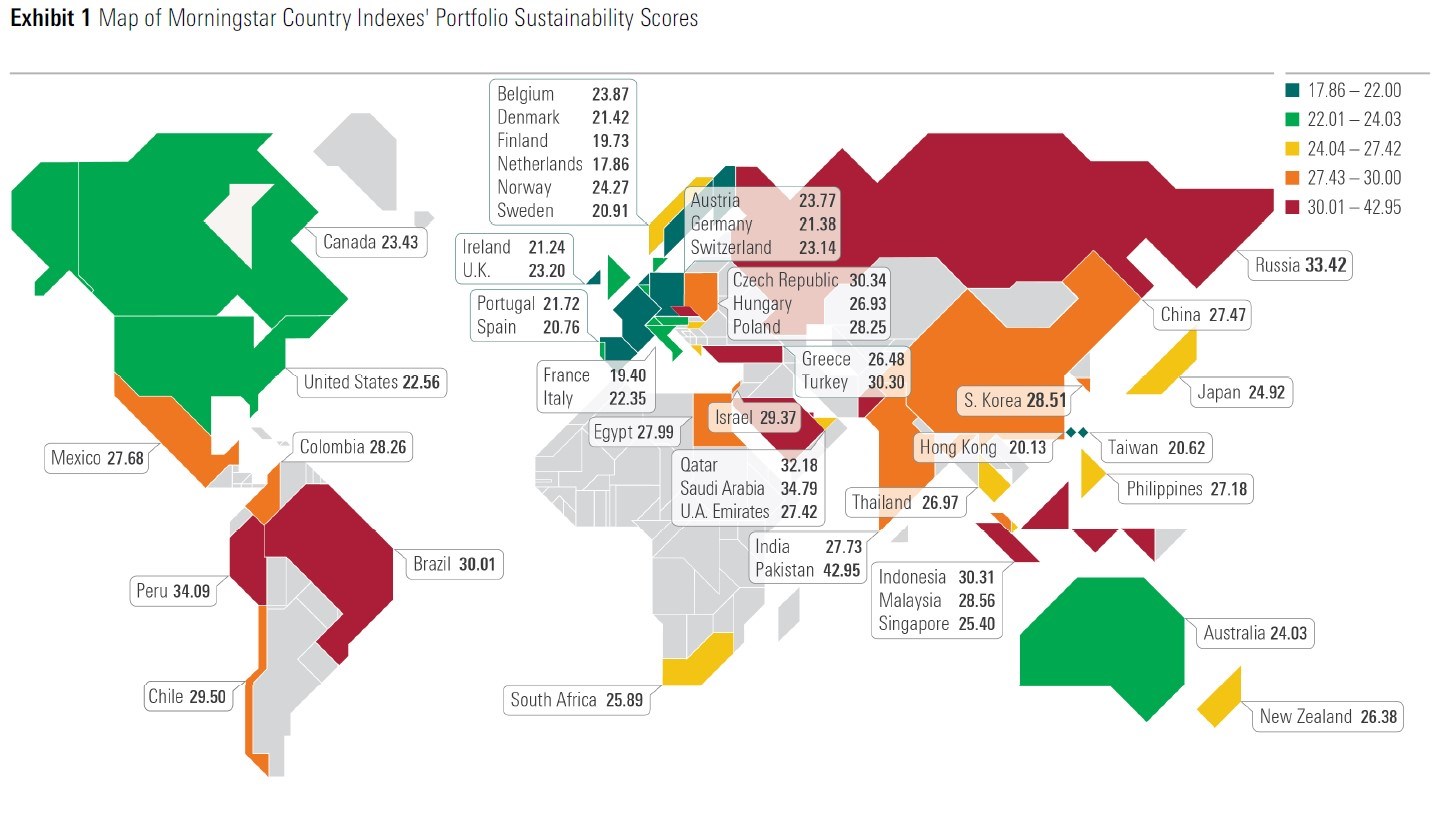

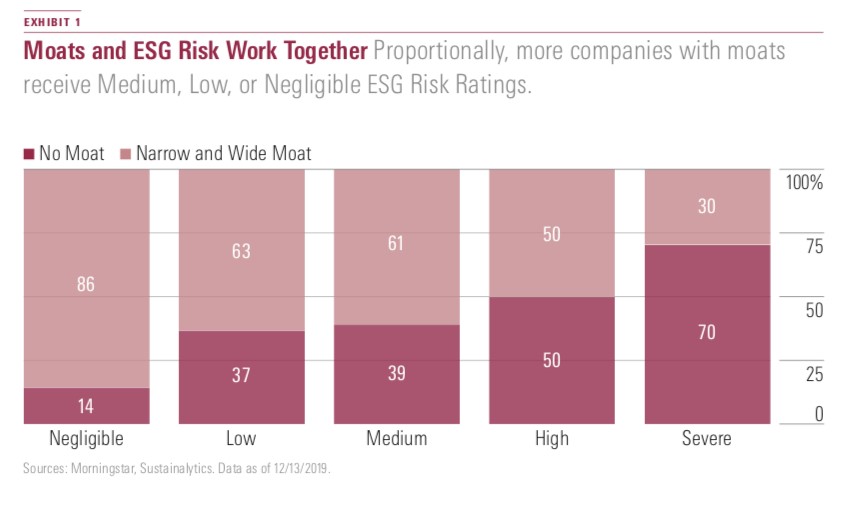

Fosso econômico e risco ESG tendem a andar juntos. Sustainalytics - um parceiro de pesquisas da Morningstar na qual a Morningstar detém uma parte, sem poder de controle - classifica a exposição das empresas aos riscos ESG em uma escala de Negligenciável a Grave. Conforme demonstrado no gráfico abaixo, proporcionalmente, empresas com fosso mais estreito – e também largo - recebem mais classificações de risco Médio, Baixo ou Insignificante da Sustainalytics do que as empresas sem fosso.

Empresas com fossos econômicos tendem a ter uma base mais sólida para gerenciar os riscos ESG. Por exemplo, uma empresa de fosso largo com altos custos de troca por clientes pode sentir menos impacto econômico do que seus pares sem fosso se surgir uma controvérsia ESG. Da mesma forma, uma empresa com boa gestão de riscos ESG pode ter mais capital - humano, político, financeiro - para criar um fosso econômico.

No entanto, riscos relacionados a ESG - assim como a vantagem competitiva de uma empresa - está sempre em constante mudança. Assim como as empresas precisam se adaptar para proteger seus fossos, elas também devem se ajustar às mudanças nos riscos ESG, como novas regulamentações, demandas dos stakeholders e mudanças tecnológicas. A famosa piada de Warren Buffett, "Somente quando a maré baixa você descobre quem está nadando nu", também se aplica ao risco ESG.

As empresas que não se adaptarem podem se safar no curto prazo mas, a longo prazo, podem colocar os investidores em risco com riscos maiores ou retornos menores. Como? Ao deixar suas vantagens competitivas sustentáveis se corroerem. Por exemplo:

• Empresas com pesquisas intensivas que negligenciem sua força de trabalho podem eventualmente perder o poder de precificação.

• Empresas que consomem muitos recursos e que não investem em sistemas e infraestrutura de segurança podem enfrentar passivos ambientais que diminuam sua vantagem de custo.

• Violações de dados ou lapsos de governança que prejudiquem uma marca forte podem resultar em má alocação de capital.

O risco relacionado a ESG pode prever mudanças na vantagem competitiva de uma empresa e, é por isso, que identificar os riscos ESG de uma empresa é um componente importante para determinar sua capacidade de sucesso.

Abaixo, examinaremos cada componente do E, S e G e mostraremos como as empresas estão gerenciando seus riscos individuais de ESG e como estes riscos afetam as vantagens competitivas sustentáveis das empresas.

Ambiental: Empresas de Energia Constroem Fossos Econômicos Gerenciando Riscos

Muitos investidores estão focados no risco ambiental das empresas. Os riscos financeiros associados ao impacto ambiental foram destacados pelo debate sobre preços de carbono, protestos contra mudanças climáticas e desastres ambientais - como o derramamento de óleo da BP (BP) na plataforma Deepwater Horizon em 2010 e o papel da PG&E (PCG) na Califórnia, nos incêndios florestais recentes.

O modo como uma empresa gerencia seu risco ambiental e a regulamentação que o acompanha são especialmente importantes para avaliar os fossos econômicos sustentáveis em indústrias com uso intensivo de recursos e energia.

Ao fazer a transição de seus modelos de negócios para se adaptar às mudanças ambientais e regulatórias, a Dominion Energy (D) e a Orsted (DOGEF) são dois exemplos de empresas de energia que constroem vantagens competitivas sustentáveis a longo prazo, enfrentando fatores de risco ambiental que podem afetar o retorno do investidor. A Dominion e a Orsted devem trabalhar em estreita colaboração com reguladores, funcionários do governo e clientes para reduzir seu risco ambiental.

Se uma das empresas negligenciar estes riscos, poderá ser sobrecarregada com ativos podres que prejudicariam seu balanço, reduziriam o crescimento dos dividendos ou, pior, levariam a um corte dos dividendos.

Dominion Energy: Gerenciando os Riscos ESG e Beneficiando os Stakeholders

A Dominion é uma empresa de energia e energia sediada em Richmond, Virgínia, cujo plano para melhorar o seu rastro ambiental e a segurança de sua vasta rede de energia contribui para seu amplo fosso econômico e sua capacidade de pagar um dividendo seguro e crescente.

Seu plano, no entanto, não é apenas uma corrida louca para aposentar usinas de combustíveis fósseis. Uma empresa de serviços primários deve criar uma estratégia para abarcar toda a sua rede, minimizando o impacto nas contas dos clientes e na economia local.

A Dominion se destaca como um exemplo de como uma empresa de serviços primários pode buscar essa transformação enquanto produz benefícios para todas os stakeholders. Esperamos que a Dominion invista US$ 35 bilhões até 2023, ajudando a fornecer o que estimamos que será um crescimento anual de 7% nos lucros operacionais e retornos anuais de quase dois dígitos para os investidores nos próximos cinco anos.

Aqui estão alguns aspectos-chave da transformação da Dominion:

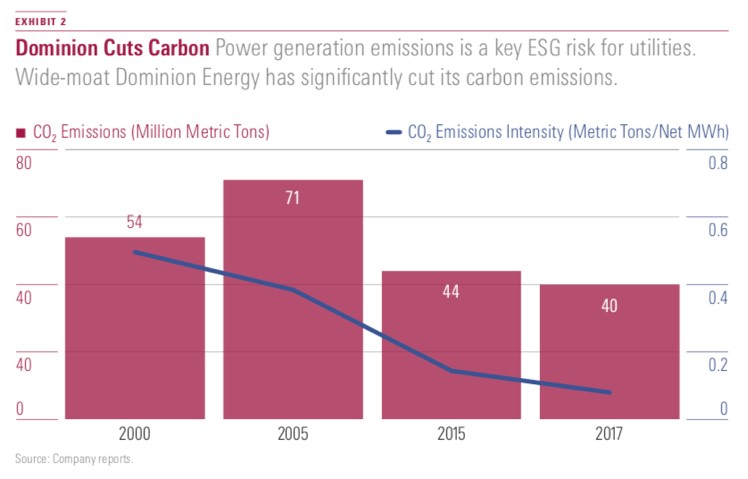

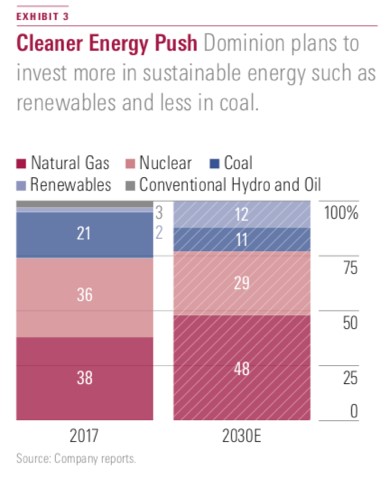

• Em todo o sistema, a Dominion reduziu a intensidade das emissões de carbono em mais de 40% desde 2000, enquanto atendeu à crescente demanda por eletricidade. Este desenvolvimento, mostrado na tabela abaixo, aborda o risco de emissão de geração de energia. Na Virgínia, seu maior mercado, as novas usinas de gás natural da Dominion emitem menos de 50% de dióxido de carbono que as usinas de carvão mais antigas que substituíram. A Dominion trabalhou com políticos e reguladores estaduais para garantir que os investidores obtivessem retornos justos, minimizando o impacto nas taxas de clientes. Além de aposentar as usinas de carvão, a Dominion também desenvolveu novos projetos de amplo fosso, saiu da exploração e produção de petróleo e gás e vendeu negócios sem fosso.

• A Dominion planeja aumentar seu investimento em iniciativas de energia limpa e sustentabilidade e reduzir seu investimento em grandes usinas de combustíveis fósseis. Isto está alinhado com o esforço do estado da Virgínia nesta direção, que inclui áreas como energia solar, segurança cibernética e aterramento de sistemas de distribuição acima do solo em risco. Mais recentemente, os reguladores e políticos da Virgínia estão apoiando os investimentos da Dominion em energia renovável, incluindo energia eólica offshore e eficiência energética. Esta parceria entre a Dominion, os formuladores de políticas e os clientes apóia o crescimento de ganhos e dividendos para os investidores.

• O gerenciamento de outros riscos ambientais, como o descarte de cinzas de carvão e a segurança nuclear, tornam o balanço e os dividendos da Dominion mais seguros. Vários derramamentos devastadores de cinzas de carvão envolvendo outras empresas de serviços primários levaram a Virginia a compensar a Dominion pelos US$ 3 bilhões que custaria para remover grande parte de suas cinzas de carvão no estado. Nas quatro usinas nucleares da Dominion, um incidente de segurança seria devastador para os investidores, mas achamos que a probabilidade é muito baixa. A Dominion e a indústria nuclear dos EUA têm um excelente histórico de segurança, em parte devido à extensa regulamentação. No entanto, os acidentes podem ter graves consequências para os investidores. Após o colapso parcial na usina de Three Mile Island, na Pensilvânia, em 1979, a General Public Utilities, então proprietária, foi forçada a suspender seus dividendos por oito anos.

Orsted: Foco Energia Eólica Offshore Ajuda a Construir um Fosso Econômico

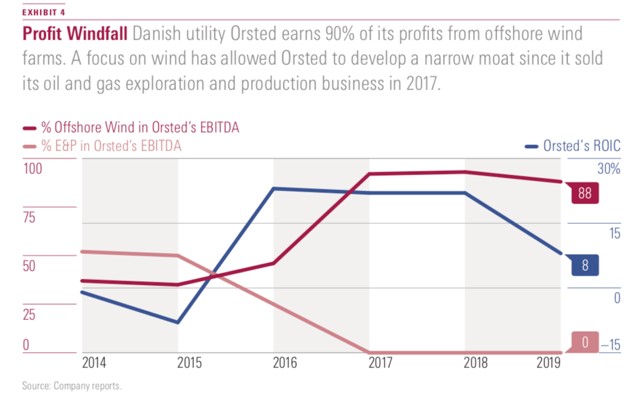

O esforço global para reduzir os impactos ao meio ambiente também criou oportunidades para as empresas desenvolverem e ampliarem seus fossos econômicos. A concessionária dinamarquesa Orsted é a líder global em energia eólica offshore: O gráfico abaixo mostra que 88% de seus lucros vêm deste negócio.

Esse perfil de negócios único sustenta a classificação de fosso estreito da empresa. Energia eólica offshore é altamente subsidiado e oferece alta visibilidade sobre ganhos e retornos futuros. Retornos sólidos são alcançados pelos recursos de construção da Orsted, que são os melhores do mercado.

Veja como o fosso econômico de Orsted se expandiu:

• Melhorar seu rastro ambiental, concentrando-se na energia eólica offshore, permitiu à Orsted desenvolver um fosso. Em maio de 2017, a empresa vendeu seus negócios de exploração e produção de petróleo e gás no Mar do Norte, com baixos retornos sobre o capital e ganhos voláteis. Essa venda provocou um aumento nos retornos de capital investido da Orsted, que foram negativos em 2014 e 2015 devido a grandes prejuízos relacionados aos negócios de petróleo e gás. No entanto, diferentemente da geração de energia, a maioria das emissões de gases de efeito estufa provenientes de petróleo e gás ocorre quando são consumidos, não quando são extraídos. Portanto, é difícil medir o impacto ambiental positivo da saída da Orsted do negócio de exploração e produção.

• A Orsted aprimorou seu fosso fechando usinas de carvão ou convertendo-as em usinas de biomassa enquanto investia pesadamente em parques eólicos offshore. Esta transformação, que reduziu diretamente as emissões do negócio de geração de energia, foi benéfica para o fosso da Orsted porque as usinas de carvão tendem a ter retornos mais baixos e maior volatilidade do que os projetos eólicos offshore. Finalmente, o aumento dos preços das permissões de CO2 no sistema europeu de comércio de emissões desde 2017 reduziu significativamente a competitividade das usinas de carvão em relação a outras fontes de geração de energia.

Social: ganhando a confiança do público ou perdendo

Os riscos sociais são diversos e numerosos, desde o uso efetivo do capital humano até os direitos humanos nos países em desenvolvimento.

As questões sociais tendem a envolver o impacto que uma empresa tem em todos os seus stakeholders: funcionários, clientes, fornecedores e comunidades locais. A capacidade de uma empresa de evitar danificar seu relacionamento com essas partes interessadas pode ser uma parte importante da manutenção de suas vantagens competitivas a longo prazo, principalmente quando a empresa confia na confiança do público em seus produtos ou serviços para manter seu fosso econômico.

Duas empresas de diferentes setores - AstraZeneca (AZN) e Equifax (EFX) - demonstram como os riscos sociais podem ser tratados em benefício dos investidores ou minimizados em potencial prejuízo.

AstraZeneca: Um Portfólio Socialmente Inteligente Fortalece o Fosso Econômico

Como uma empresa farmacêutica global com um portfólio de produtos em evolução, a AstraZeneca apóia seu amplo fosso econômico com decisões estratégicas inteligentes sobre preços de medicamentos e governança de produtos, duas das maiores questões sociais que afetam a indústria farmacêutica de marca.

Veja mais de perto esses aspectos da empresa:

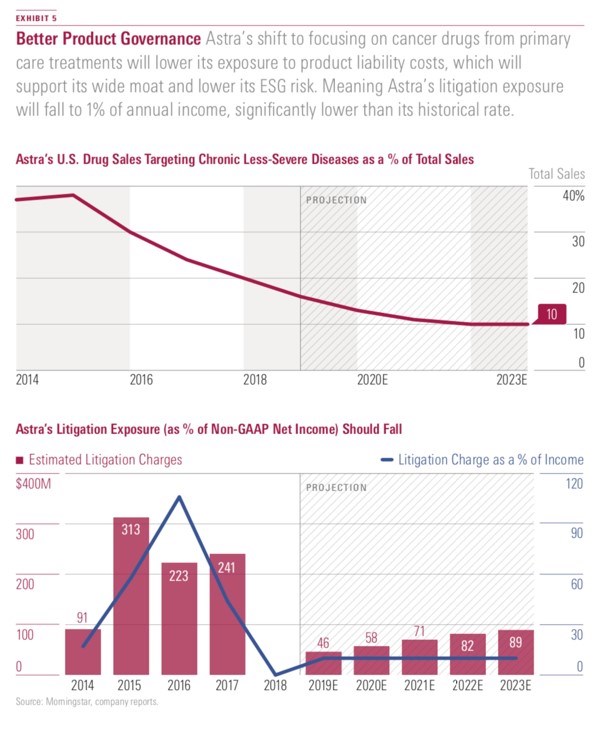

• O forte poder de precificação em torno do portfólio de medicamentos da Astra é um pilar central do amplo fosso da empresa. A dinâmica dos preços tem um impacto no acesso público a serviços básicos de saúde (uma questão central para o ESG), e a Astra tem um histórico de aumentos justos de preços nos EUA para seu portfólio de oncologia. Estes produtos dominam a previsão de vendas da Astra, pois os medicamentos respiratórios, mais antigos, perderão a proteção das patentes. Além disto, o portfólio de oncologia da Astra provavelmente não criou discrepâncias significativas de preço entre os mercados norte-americano e internacional, apoiando ainda mais preços razoáveis globalmente e introduzindo menos risco aos preços dos medicamentos da Astra nos EUA, caso a política federal seja reformada. Além disso, a análise do Institute for Clinical and Economic Review, um grupo de custo-efetividade dos EUA, apoia amplamente a maioria dos medicamentos para câncer e cardiometabólicos da Astra.

• A Astra tem um forte histórico em relação à governança de produtos ou ao gerenciamento de qualidade associado a seus produtos de saúde. A Astra faz um bom trabalho em reduzir os riscos de responsabilidade relacionados ao seu portfólio, concentrando-se mais em doenças com risco de vida com tratamento agudo. Os medicamentos que tratam doenças com risco de vida, como o câncer, raramente enfrentam problemas significativos de efeitos colaterais que podem levar a grandes casos de responsabilidade do produto, uma vez que a alta gravidade da doença subjacente tende a compensar a maioria dos possíveis efeitos colaterais.

• A maioria das vendas da Astra é projetada para vir de remédios que são alvos menos prováveis de litígio, solidificando seu fosso. Como mostra o primeiro gráfico abaixo, projetamos que menos de 15% das vendas nos próximos cinco anos virão de medicamentos que tratem doenças menos graves, que requerem tratamento crônico - medicamentos que acreditamos serem mais propensos a causarem litígios. Menores custos de responsabilidade dos produtos devem ajudar os altos retornos, emblemáticos de uma empresa de fosso econômico largo. Os custos mais baixos de litígios relacionados à governança de produtos devem melhorar a posição da Astra, tanto da perspectiva ESG quanto da econômica.

Olhando para o futuro, como mostra o segundo gráfico acima, projetamos uma exposição legal em 1% da receita anual. Isto é significativamente menor do que nos cinco anos anteriores, devido à menor exposição a medicamentos associados a problemas de alta governança de produtos. Além disto, o valor projetado é um pouco menor que o de seus pares por causa do aumento das vendas internacionais da empresa, onde os acordos de responsabilidade tendem a ser muito menores do que nos Estados Unidos.

Equifax: O Risco ESG de Diminuir a Confiança do Público

Por outro lado, a falha em investir em áreas relacionadas aos stakeholders pode levar a eventos repentinos e dramáticos de risco ESG. O caso em questão é a empresa de crédito Equifax. Uma violação de privacidade de dados em 2017 afetou 147 milhões de stakeholders e se tornou um fator material em nossa análise de fosso.

Nossas conclusões desta violação incluem:

• O oligopólio da Equifax protege seu fosso, apesar da violação. Com apenas três empresas neste mercado e muitos clientes usando mais de uma agência de crédito, a Equifax e seus concorrentes têm um oligopólio estável, com altas barreiras à entrada. A força de seu ativo intangível, dados de crédito de 210 milhões de consumidores, sustenta um amplo fosso econômico. Replicar os dados da Equifax, que tem mais de um século de informações de crédito, seria extremamente caro. Os credores confiam na qualidade e precisão dos dados da Equifax para administrar seus negócios. Com o fosso da empresa dependente dos dados dos stakeholders, o incidente de 2017 continua a reverberar por todo o setor.

• A resposta lenta da diretoria prejudicou a reputação da empresa. Esta reação intensificou os danos causados pela violação, em que os hackers exploraram uma vulnerabilidade em uma estrutura de aplicativos de código aberto que a empresa não havia corrigido com o patch mais atualizado. Como resultado, as vendas diminuíram e a administração disse que planejava gastar mais de US$ 300 milhões em infraestrutura de TI em 2019, para melhorar a segurança cibernética. No entanto, esperamos que o aumento dos gastos com segurança seja efetivamente permanente, mantendo as margens operacionais abaixo dos níveis antes da violação no futuro próximo. Além disso, no início de 2019, a empresa pagou uma multa de US$ 690 milhões em acordos relacionados as violações.

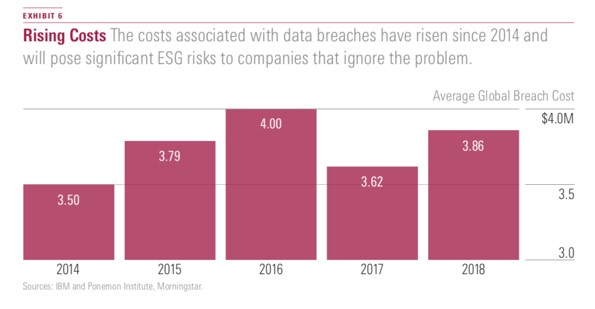

• As consequências para a Equifax refletem os custos crescentes associados às violações de dados. Isto inclui os custos das empresas que se esforçam para evitá-los (por meio do aumento dos investimentos em segurança cibernética) e o aumento em multas após os incidentes, conforme mostrado no gráfico abaixo. O UK Information Commissioner's Office propôs multas de US$ 230 milhões para a empresa-mãe da British Airways, International Consolidated Airlines Group (BABWF) e US$ 124 milhões para a Marriott International (MAR) por causa de violações em 2019. Uma violação na Capital One Financial (COF) incluiu 109 milhões de registros, com a empresa estimando entre US$ 100 milhões a US$ 150 milhões para custos associados à notificação de clientes, monitoramento de crédito, custos de tecnologia e suporte jurídico; investigações legais associadas poderiam aumentar o total geral.

https://www.morningstar.co.uk/static/UploadManager/Assets/Risco%20ESG%20Entra%20em%20Foco6.jpg

Esperamos que estas altas multas despertem os líderes empresariais para esse risco ESG. As multas também destacam os custos que vão além das despesas de investigação, correção, perda de negócios, honorários legais, custos de notificação e atualizações de segurança associadas à violações. Esperamos que os custos globais associados às violações de dados acelere conforme as preocupações com a regulamentação e a privacidade dos dados das partes interessadas aumentem os custos.

• As consequências aumentaram as chances de os reguladores olharem de forma mais cética para o setor de agências de crédito como um todo. Embora tenhamos mantido a classificação ampla do fosso da Equifax após a violação dos dados - porque ainda estamos confiantes de que os retornos permanecerão acima do custo de capital pelos próximos 20 anos - acreditamos que a Equifax e seus pares têm muita sorte que a atual administração dos EUA não é mais punitiva. Dito isto, a Equifax e a indústria não estão fora de perigo, pois o impacto total das violações sobre os stakeholders podem eventualmente levar a ações regulatórias que mudam os negócios das agências de crédito. Caso ocorra outra violação, pode haver uma mudança para uma abordagem privada sem fins lucrativos ou financiada pelo governo para monitorar o crédito.

Porém, a menos que aconteçam mudanças regulatórias no setor de agências de crédito, acreditamos que o impacto da violação de dados será administrável para a Equifax e se dissipará com o tempo. Também acreditamos que o amplo fosso econômico da empresa ajudou nesta situação. A Equifax é um exemplo claro de como os fossos são realmente importantes para avaliar a probabilidade de eventos de risco ESG e o impacto financeiro total quando eles ocorrem.

Governança: Cultura Relaxada Destrói um Fosso Econômico

Embora a maioria dos investidores tenha um senso do que são boas práticas de governança, é difícil identificar onde e como as melhores práticas podem ter impacto no desempenho dos negócios.

Um exemplo é a General Electric (GE), que muitos analistas de ESG e de governança consideraram um dos principais gigantes de seu setor. No entanto, os dados tradicionais não capturaram facilmente a cultura de governança relaxada da GE, que permitiu que a diretoria tomasse más decisões de alocação de capital. Por fim, rebaixamos a classificação do fosso da empresa de largo para estreito.

General Electric: Como a Alocação de Capital Influencia o Risco ESG

É bem conhecido que o ex-CEO da GE, Jack Welch, frequentemente comprometia o valor de longo prazo para atender às metas de ganhos de curto prazo, mesmo que através da engenharia financeira. No entanto, um fato é bastante claro: os problemas mais recentes da GE se devem a más decisões de alocação de capital do CEO Jeff Immelt.

Exemplos de erros de alocação de capital da GE incluem:

• Antes de avançar para simplificar a GE, Immelt concretizou a aquisição da WMC Mortgage, uma instituição de crédito subprime e Alt-A, durante os anos que antecederam a Grande Recessão de 2008. Estas decisões não foram avaliadas pelo conselho de administração. Alguns ex-membros do conselho tiveram salários anuais de mais de US$ 300.000 e evitaram conflitos abertos com a gerência. Outros lutaram para encontrar sua voz em um conselho superpopulado, com 18 pessoas ou simplesmente não possuíam experiência. A cultura da GE sob Immelt havia mudado para uma onde a discordâncias eram desencorajadas e o otimismo indevido era recompensado.

• GE pagou muito caro por aquisições, incluindo o conglomerado francês Alstom. De fato, Immelt ordenou que os gerentes apresentassem suas metas de negócio mais otimistas e se reuniu com o CEO da Alstom, Patrick Kron, cara a cara, para selar a aquisição. Muitos dos contratos da Alstom não eram lucrativos e a GE fez várias concessões ao governo francês para fechar o acordo.

• A GE Power firmou vários acordos em termos economicamente ruins, geralmente apoiados pela GE Capital. No mandato de Immelt, a GE acabou assumindo perdas de valor contábil de quase US$ 22 bilhões em setembro de 2018, superior ao preço de compra de aproximadamente US$ 10 bilhões, líquido de caixa. A GE agora tem um grande negócio, mas que provavelmente irá gerar fluxo de caixa livre negativo no futuro próximo.

• A GE exerceu recompras prematuras de ações e gastos desnecessários para construir uma enorme plataforma industrial de Internet das Coisas.

A administração não cria um fosso econômico, mas pode destruí-lo, como demonstra a GE. Acreditamos que o conselho da GE, reconstituído, reflita sua nova estratégia enxuta, com 10 diretores, incluindo cinco novos, o que deve permitir um debate mais aberto e uma análise mais profunda, tornando menos provável a alocação de capital destrutiva de valor.

A Abordagem de Risco para ESG

A sustentabilidade e o investimento em ESG são importantes para investidores e assessores. Lançamentos de novos fundos e captação recorde sugerem uma onda de interesse, mas também destacam as formas díspares de se investir em ESG.

A equipe de pesquisa da Morningstar analisa o ESG sob a lente do gerenciamento de riscos, determinando quais questões ambientais, sociais e de governança são financeiramente materiais para a vantagem competitiva sustentável da empresa ou para seu fosso econômico.

Como mostramos, como uma empresa gerencia estes riscos está relacionada ao seu fosso econômico; fosso econômico e risco relacionado ao ESG tendem a trabalhar juntos. As empresas com capacidade de enfrentar os riscos ESG criam ou fortalecem fossos econômicos no longo prazo.

As empresas que ignoram os riscos ESG podem se safar no curto prazo, especialmente se tiverem um fosso econômico. Porém, a longo prazo, um evento de risco oneroso pode destruir estes fossos, deixando os investidores com mais riscos e baixos retornos.

Autores:

Travis Miller, Analista de ações sênior, serviços primários e energia

Tancrede Fulop, Analista de ações, serviços primários europeus

Seth Sherwood, Analista de ações, hardware

Contribuidores:

Karen Andersen, Estrategista, saúde

Damien Conover, Diretor de Estratégia de Ações, saúde

Brett Horn, Analista de patrimônio líquido, serviços financeiros

Joshua Aguilar, Analista de ações, industriais

Artigo original em https://morningstar.com/features/esg-risk