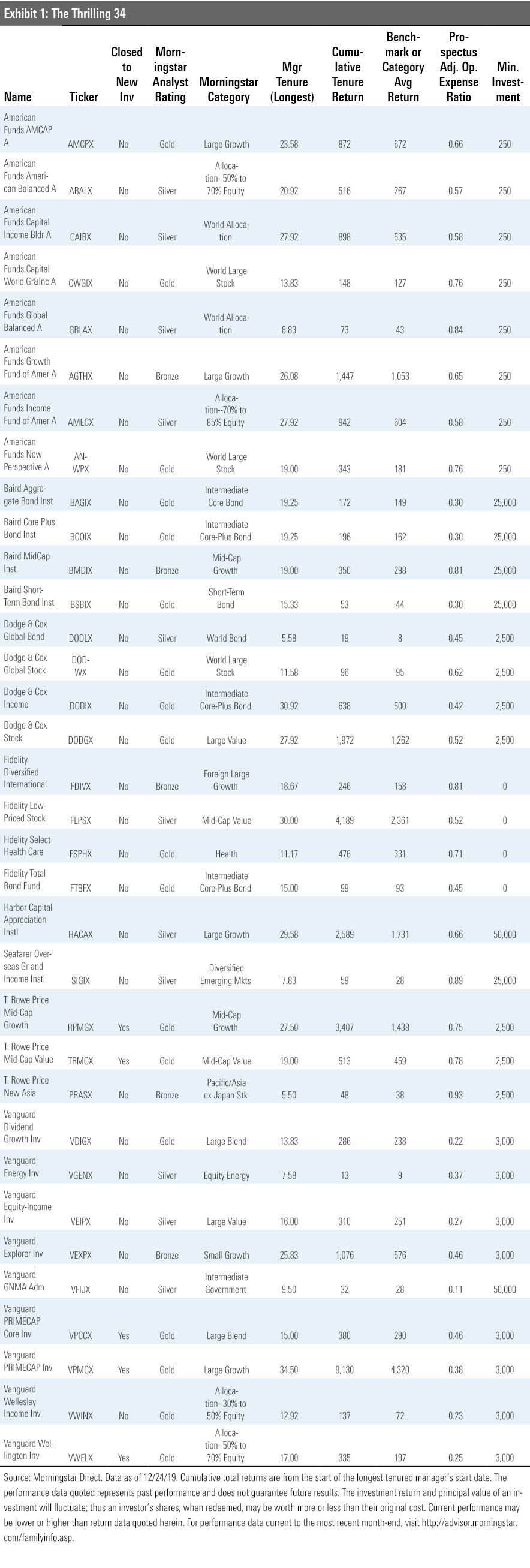

Todos os anos escrevo sobre os Emocionantes 34 - embora o número sempre varie um pouco. A idéia é focar nos fatores mais importantes e deixá-los fazer a remoção de ervas daninhas para mim. O objetivo é uma pequena lista de fundos excepcionais e acessíveis a investidores individuais. Esta não é uma lista para grandes fundos de pensão.

Você pode ser muito exigente quando tiver 8.000 fundos para escolher. Os critérios foram basicamente os mesmos, com alguns pequenos ajustes ao longo dos anos.

Aqui estão os testes que usei dessa vez:

- Taxa de despesa no quintil mais barato da categoria.

- Gestor investindo mais de US$ 1 milhão no fundo.

- Classificação de risco da Morningstar abaixo do nível Alto.

- Morningstar Analyst Rating de Bronze ou superior.

- Classificação no pilar Parent melhor que média/neutra.

- Retornos acima do benchmark do fundo sobre o mandato do gestor por um período mínimo de cinco anos. No caso de fundos de alocação, também usei médias de categoria, porque os benchmarks geralmente são equity ou títulos puros e, portanto, não são um bom teste.

- Deve ser uma classe de ações acessível a investidores individuais, com um investimento mínimo não superior a US$ 50.000.

- Sem fundos de fundos.

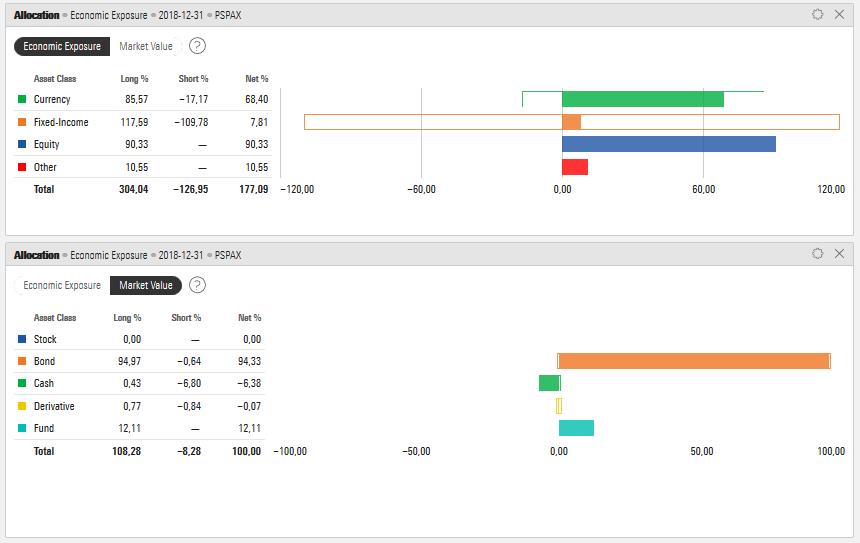

A única mudança real na lista acima é que usei o índice de despesas operacionais ajustado (prospectus adjusted operating expense ratio). Eu não mudei só porque é um nome atraente. É a medida que usamos também para as classificações de nossos analistas. Inclui taxas acumuladas dos fundos de fundos, mas não inclui custos transacionais, como alavancagem ou posições vendidas. Isso evita uma comparação de maçãs com laranjas.

Uma mudança mais sutil é que passamos para a metodologia aprimorada de classificação de analistas, que classifica os fundos em um nível de classe de ações e resultou em algumas alterações de classificação. Em particular, a adaptação dos ratings levou a rebaixamentos em categorias de baixo retorno, como títulos de curto prazo e municipais, porque nossa metodologia é particularmente implacável com taxas intermediárias em categorias de baixo retorno. No entanto, como eu já defini o corte no quintil mais barato, é improvável que muitos dos candidatos desta lista sejam retirados do escopo.

Você deve se lembrar que eu detalhei o desempenho passado de listas anteriores no início do ano aqui. Nas seis listas ao longo dos anos, pelo menos dois terços ou mais dos fundos superaram os pares. E em cinco das seis listas, a maioria superou seus benchmarks. Obviamente, não há garantias de que esta lista corresponda ao desempenho das listas anteriores.

No caso de fundos em que várias classes de ações se qualificaram, escolhi aquela com o investimento mínimo mais baixo. Por exemplo, as cotas Admiral e Investor da Vanguard se qualificaram para os nove fundos que fizeram parte da lista, então usei a classe de ações Investor.

Costumo receber perguntas sobre esta lista que sugerem que eu deveria ter escolhido o fundo B em vez do fundo A. Para ficar claro, é uma série de filtros. Não estou escolhendo os fundos e não há um número definido de fundos. Ao longo dos anos, este número saltou de 20 para 40.

Minha última observação é que incluí fundos fechados para novos investidores, porque seus cotistas querem saber se eles ainda passam no teste.

Aqui estão os Emocionantes 34, em ordem alfabética reversa.

Vanguard

A Vanguard conseguiu nove fundos na lista, o maior número de qualquer empresa. Como os Vanguardians gostam de dizer, não é ativo versus passivo, é baixo custo versus alto custo. A lista de nove apresenta fundos ativos com taxas tão baixas quanto 21 pontos base. Quando um fundo é tão barato, é muito mais fácil oferecer um bom desempenho e superar o benchmark.

Vanguard Wellington (VWELX) lidera o caminho com apenas 0,25% para um fundo balanceado clássico administrado por uma equipe forte em Wellington. É tão fácil de possuir que o recomendo junto com quase qualquer outro fundo. E não, não está fechado - basta investir diretamente com a Vanguard para entrar.

O Vanguard Wellesley Income (VWINX) está intimamente relacionado a oWellington. Apenas tem mais renda fixa, logo menos potencial de retorno.

Por falar em fundos que eu recomendo muito, o Vanguard Primecap (VPMCX) e Vanguard Primecap Core (VPCCX) são dois dos melhores fundos growth que conheço. Ambos estão fechados, mas seus primos um pouco mais caros Primecap Odyssey Stock (POSKX) e Primecap Odyssey Growth (POGRX) estão abertos a novos investidores. O analista sênior Alec Lucas acabou de gravar um vídeo discutindo o Primecap que você pode assistir aqui.

O Vanguard GNMA (VFIIX) oferece uma exposição direta ao GNMA por 0,21% se você investir US$ 3.000 e 0,11% se você investir US$ 50.000.

O Vanguard Explorer (VEXPX) oferece uma exposição de growth muito chata para 0,46% e um investimento de US$ 3.000.

A Vanguard Equity-Income (VEIPX) é um fundo de destaque no mundo de renda variável, com excelente administração e sólido yield.

O Vanguard Dividend Growth (VDIGX) possui uma estratégia excelente, mas simples. O objetivo é encontrar empresas com probabilidade de aumentar seus dividendos ao longo do tempo. Isso é muito básico, mas as empresas que provavelmente aumentam seus dividendos também precisam ter balanços saudáveis e boas perspectivas de crescimento, o que cria um fundo com boas características defensivas em recessões.

T. Rowe Price

Sou um grande fã da T. Rowe Price, mas muitos de seus fundos ficam do lado de fora do quintil mais barato e, portanto, apenas três se qualificam. Ainda assim, eles estão entre os melhores.

T. Rowe Price New Asia (PRASX) é um novo participante da lista, porque o gestor Anh Lu ultrapassou a marca de cinco anos de mandato alguns meses atrás. Gostamos de Lu e da equipe de analistas que apóiam esse fundo. Sua estratégia orientada para o crescimento se parece com a ênfase de muitos outros fundos da T. Rowe no crescimento de ganhos e barreiras à entrada.

T. Rowe Price Mid-Cap Value (TRMCX) é um fundo de value disciplinado, que apresentou ótimos resultados nos 19 anos de David Wallach. No entanto, o value disciplinado tem sido uma estratégia difícil, como indicam os fracos resultados de três anos do fundo. Mas vejo muitas razões para continuar neste fundo fechado.

T. Rowe Price Mid-Cap Growth (RPMGX) está com sorte neste rali de crescimento. Brian Burghuis encontrou vencedores e mais vencedores neste fundo fechado.

Seafarer Overseas Growth and Income (SIGIX) têm um mínimo de US$ 25.000 para essa classe de ações, portanto, não deixe que a etiqueta institucional o atinja. Andrew Foster fez um bom trabalho aqui e nos fundos anteriores que geriu na Matthews. O fundo teve um revés na recente partida do co-gerente InBok Song.

Harbor Capital Appreciation (HACAX) também é um fundo com rótulo institucional, porém acessível. Aqui, a equipe de Jennison aproveita ao máximo os grandes ralis de crescimento como o que acabamos de experimentar.

Fidelity

Desta vez, a Fidelity conseguiu quatro fundos na lista. Como a T. Rowe, muitos de seus fundos ativos ficam aquém nas taxas.

O Fidelity Total Bond (FTBFX) é um ótimo fundo de títulos que combina agressividade e cautela. Ford O'Neil tem flexibilidade para posicionar esse fundo de forma mais ou menos agressiva no risco de crédito, mas também possui a forte seleção de emissões que esperamos dos fundos de títulos da Fidelity.

O Morningstar Analyst Rating do Fidelity Select Health Care (FSPHX) foi recentemente atualizado para Gold. Somos fãs da equipe de apoio do fundo e é bom tê-lo por uma taxa razoável.

Fidelity Low-Priced Stock (FLPSX) é o mesmo fundo brilhante que sempre foi sob Joel Tillinghast.

O Fidelity Diversified International (FDIVX) tem um bom desempenho desde que Bill Bower assumiu o cargo em 2001. Ele procura por nomes de growth de qualidade e isso transformou o fundo em um vencedor gentil.

Dodge & Cox

A Dodge & Cox é outra empresa criada para esta lista. (American e Vanguard são os outros.) A Dodge possui gestores de longa data, taxas baixas e quase todos os gestores investem mais de US$ 1 milhão em seus fundos. Portanto, fundamentalmente, você tem fundos bastante consistentes ano após ano, mesmo que seus retornos possam ser amortizados quando o valor chega a um ponto difícil.

Dodge & Cox Stock (DODGX), Dodge & Cox Income (DODIX) e Dodge & Cox Global Stock (DODWX) são destaques bem conhecidos com equipes de grandes gestores.

Dodge & Cox Global Bond (DODLX) é o novo garoto no bairro. Recentemente, seu rating foi elevado para Silver, à medida que nos tornamos mais confortáveis com a possibilidade de aplicar sua abordagem do fundo Income a títulos e moedas globais. Lançado há cinco anos e meio, o fundo produziu excelentes resultados, mas ainda possui menos de US$ 1 bilhão em ativos.

Baird

Os fundos institucionais da Baird custam um mínimo de US$ 25.000, ultrapassando os meus filtros. Gostamos mais e mais da equipe de Milwaukee, levando-nos a atualizar o trio de fundos de títulos para Gold. O Baird Aggregate Bond (BAGIX), o Baird Short-Term Bond (BSBIX) e o Baird Core Plus Bond (BCOIX) tendem para o lado cauteloso de seus pares, mas ainda assim produzem retornos sólidos. O fundo Core Plus é obviamente o mais agressivo dos três, mas ainda possui uma boa percepção de risco para evitar que se desgarre demais.

O Baird MidCap (BMDIX), o único participante em ações da Baird, também é uma escolha sólida. No entanto, como o rating Bronze indica, não o temos no mesmo nível dos fundos de títulos da empresa.

American

O foco de longo prazo do Capital Group se encaixa perfeitamente no foco de longo prazo deste exercício de triagem. Gestores e analistas tendem a fazer carreira na empresa. Você pode ver isto na maneira sóbria que os fundos são geridos, os longos mandatos e os investimentos consideráveis que os gestores fazem em seus próprios fundos. Os custos também são razoáveis. (Você pode obter fundos da American sem carga na maioria dos supermercados de NTF (No Transaction Fee)).

O American Funds New Perspective (ANWPX) ilustra até que ponto a equipe de analistas e gestores da empresa vai. Eles têm escritórios no mundo todo e trouxeram excelentes pesquisas fundamentais para mercados próximos e distantes. Poucas empresas têm capacidade para administrar um grande fundo de ações mundiais, mas eles tem.

O American Funds Income of America (AMECX) destaca outro ponto forte: o investimento em dividendos. A empresa possui uma variedade de fundos orientados a dividendos que produzem renda sólida sem sacrificar retornos ou assumir riscos ruins. Esse foco significa que o fundo enfrentou turbulências recentes devido à sua inclinação para value e sobrepeso em ações estrangeiras. Mas em algum momento, o mercado irá girar a seu favor.

O American Funds Growth Fund of America (AGTHX), com classificação de bronze, é bastante diversificado devido à sua grande base de ativos. Ele distribui ativos entre mais gestores do que normalmente e isso significa um portfólio bastante difuso. Portanto, este não é um fundo de growth emocionante, mas com bons fundamentos.

O American Funds Global Balanced (GBLAX) é um fundo relativamente novo, lançado há oito anos. O fundo visa uma alocação de ações e títulos de 60/40. Muitos de seus peers tomam decisões de cima para baixo (top-down), mas este se concentra na seleção de ativos, o que faz sentido para a American.

O American World Funds Capital World Growth & Income (CWGIX) leva as habilidades de dividendos da Capital para o cenário global e o resultado é uma carteira bem afinada.

American Funds American Balanced (ABALX) é um fundo enorme de US$ 157 bilhões, com seis gestores de ações e um gestor tomando decisões de alocação. A principal atração continua sendo a seleção de ações e características defensivas combinadas com taxas baixas.

O American Funds AMCAP (AMCPX) busca valorização do capital e faz um ótimo trabalho. Esse mandato é mais amplo que o large growth e isso o impediu de aproveitar este rali de crescimento. Mas não há razões para diminuir os retornos nos próximos 10 anos. Ao longo dos 23 anos da gestora mais antiga, Claudia Huntington, os retornos foram excelentes.

As informações, dados, análises e opiniões contidas neste documento não constituem consultoria de investimento oferecida pela Morningstar, são fornecidas apenas para fins informativos e, portanto, não são uma oferta para comprar ou vender um título, e não são garantidos que sejam corretos, completos ou precisos. Exceto quando exigido por lei, a Morningstar não será responsável por quaisquer decisões de negociação, danos ou outras perdas resultantes ou relacionadas a essas informações, dados, análises ou opiniões ou seu uso. As opiniões expressas são na data escrita e estão sujeitas a alterações sem aviso prévio. A pesquisa de investimento é produzida e emitida por subsidiárias da Morningstar, Inc., incluindo, mas não se limitando a, Morningstar Research Services LLC, registradas e governadas pela Comissão de Valores Mobiliários dos EUA.

Antes de tomar qualquer decisão de investimento, os investidores devem ler e considerar todos os documentos e informações de oferta do produto de investimento relevante. Os clientes também devem considerar seriamente se o investimento é adequado para eles, referenciando sua própria posição financeira, objetivos de investimento e perfil de risco antes de tomar qualquer decisão de investimento.

Russel Kinnel tem posições nos seguintes ativos mencionados acima: VPCCX, HACAX. Descubra as políticas editoriais da Morningstar.

Artigo original em https://www.morningstar.com/articles/960966/the-thrilling-34