Os últimos 10 anos foram marcados pela ascensão da indexação. No início da década, os fundos mútuos indexados e ETFs detinham US$ 1,6 trilhão em ativos dos investidores. Isto representava 20% de todo o dinheiro investido em fundos mútuos e ETFs dos EUA. No final de novembro de 2019, os ativos em ETFs e fundos mútuos indexados haviam aumentado para US$ 8,2 trilhões, totalizando quase 41% do total de ativos do fundo. Aqui, compartilho as 10 histórias principais de um ano que colocou um ponto de exclamação no final de uma década movimentada no campo dos fundos indexados e dos ETFs.

1. O Ano do Zero

2019 foi o ano do zero em ETFs. Começou com o lançamento dos primeiros ETFs com taxa zero e terminou com as taxas por operações com ETF sendo zeradas. Como isto resultou em uma economia significativa de custos para os investidores, é algo a ser comemorado. Mas ainda há trabalho a ser feito. As taxas dos fundos podem cair ainda mais e, à medida que diminuem, os custos de investimento estão subindo em outros cantos - alguns dos quais são pouco iluminados. Neste artigo, mostro algumas dessas áreas.

2. O Céu não está Caindo

Quando os fundos indexados foram introduzidos pela primeira vez, eles foram rotulados como "não americanos". ETFs e fundos de índices já foram chamados de coisas muito piores: “armas de destruição em massa”, “piores que o marxismo”, e assim por diante. Debaixo destes xingamentos existem algumas preocupações legítimas, mas Alex Bryan argumenta que a maioria não faz muito sentido.

3. Ninguém está Certo o Tempo Todo

Os críticos da indexação ponderada pelo valor de mercado muitas vezes apontam pânicos e manias periódiaos como evidência das armadilhas de confiar no julgamento de outras pessoas para precificar ações. Dan Sotiroff afirma que o mercado não precisa estar consistentemente certo para investir em fundos que acompanham índices com ponderação por valor de mercado.

4. O que é um Índice?

Segundo a Index Industry Association, existem agora mais de 2,96 milhões de índices. Este número deixa muitos sem fôlego e é frequentemente usado como evidência de que a indexação ficou descontrolada. Mas os índices são para seus constituintes assim como as 10 milhões de cores perceptíveis ao olho humano são para as três cores primárias. Ambos são um produto da seleção e combinação de uma lista finita de ingredientes. Muito mais significativo é como chegamos a esse número de 2,96 milhões. Os mais de 100 anos necessários para passar de um único índice para quase 3 milhões foram marcados por uma evolução significativa no campo da indexação. Neste artigo, analiso como os índices evoluíram e compartilho meus pensamentos sobre como eles continuarão mudando e o que isso significa para os investidores.

5. Não é Concentrado

Muitos sugeriram que a cura para o que aflige os gestores ativos é que eles parem de se preocupar com seus benchmarks e criem portfólios mais concentrados. Alex Bryan estudou o desempenho de carteiras de ações concentradas e descobriu que maior concentração não é uma panacéia. Fundos mais concentrados tendem a cobrar mais do que seus pares menos concentrados e o spread entre os fundos concentrados com melhor e pior desempenho tende a ser mais amplo, o que significa que os riscos e recompensas associados à seleção dos gestores são maiores.

6. Não Acredite em uma Boa História

Durante a última década, o menu de ETFs era lotado de uma variedade de ETFs temáticos e espirituosos que se estendiam desde bebidas alcoólicas (Descanse em paz Spirited Funds / ETFMG Whiskey e Spirits ETF WSKY) a patrocinadores esportivos (Descanse em paz ProSports Sponsors ETF FANZ). Esses fundos contam com narrativas convincentes para atrair investidores. Dan Sotiroff pede que você resista ao canto da sereia.

7. Uma Solução em Busca de um Problema

Um pacote de ETFs pode ser um meio mais eficiente de empacotar e distribuir estratégias de investimento para os investidores. O problema que muitos gestores têm com os ETFs originais, geridos ativamente, é o requisito de divulgar seus portfólios diariamente. Preocupados com o ingrediente secreto que eles podem, ou não, possuir, eles procuraram alternativas. Este ano, a SEC aprovou vários formatos de ETFs menos transparentes que resolveriam o problema destes gestores. No entanto, da perspectiva de um investidor, eles não são - na minha opinião - uma melhoria em relação aos ETFs ativos totalmente transparentes.

8. Mantendo o Leão Longe

A eficiência tributária dos ETFs é atraente para investidores sensíveis a impostos. Como Alex Bryan e eu detalhamos em nossa última avaliação do perfil tributário dos fundos, os ETFs tendem a pagar menos e menores dividendos do que os fundos mútuos. Isto deve-se principalmente às suas vantagens estruturais em relação aos fundos abertos tradicionais.

9. Uma Estrutura Aprimorada para Fundos de Rating

Em novembro de 2016, começamos a atribuir o Morningstar Analyst Ratings aos ETFs. Em 2019, aprimoramos nossa estrutura de classificação, dando mais ênfase às taxas e elevando a barra para os fundos de strategic-beta e os geridos ativamente. Alex Bryan recentemente se sentou com a diretora de finanças pessoais da Morningstar, Christine Benz, para discutir estas mudanças.

10. Novas Ferramentas para Análise de Fundos

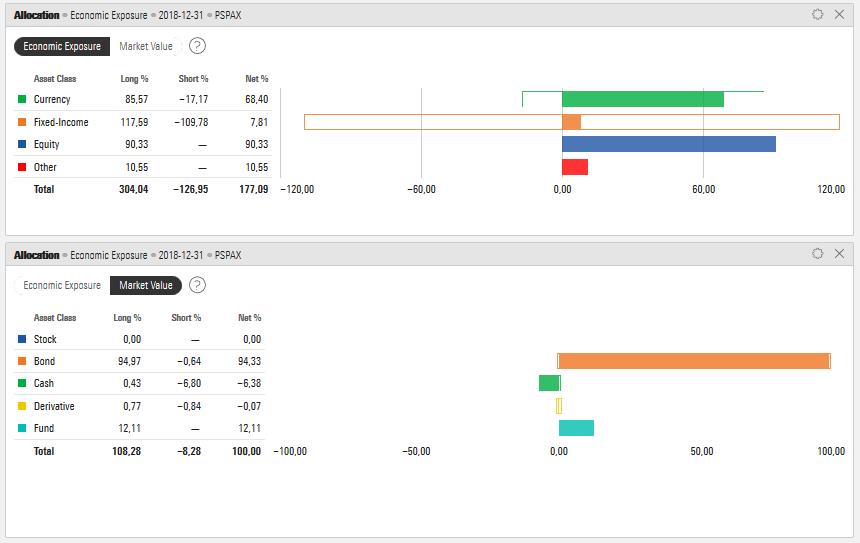

Não apenas melhoramos nossos ratings, como também introduzimos uma série de novas ferramentas para investidores em 2019. Isso inclui uma estimativa de valor justo renovada para ETFs e dados que permitem aos investidores entender melhor a distribuição geográfica das empresas nas carteiras de seus fundos. Mais recentemente, introduzimos o Morningstar Factor Profile, que é apresentado nas páginas de portfólio dos fundos de ações. O Morningstar Factor Profile é uma nova lente que complementa o Morningstar Style Box, incorporando fatores adicionais que explicam melhor a exposição dos fundos a fontes bem documentadas de retornos de longo prazo.

Dando Adeus

Este ano, o setor de investimentos perdeu uma lenda e os investidores um aliado feroz. O cenário atual de investimentos foi moldado pela engenhosidade e tenacidade do falecido Jack Bogle. Ninguém fez mais pelos investidores e recebeu menos em troca. Meus colegas e eu prestamos uma homenagem a ele neste vídeo.

Divulgação: A Morningstar, Inc. licencia índices para instituições financeiras como índices de rastreamento (tracking indexes) para produtos para investimento, como ETFs, patrocinados por instituições financeiras. A taxa de licença para esse uso é paga pela instituição financeira patrocinadora com base principalmente no total de ativos do produto investível. Clique aqui para obter uma lista de produtos investíveis que rastreiam ou rastrearam um índice da Morningstar. Nem a Morningstar, Inc. nem sua divisão de gestão de investimentos comercializam, vendem ou fazem representações sobre a conveniência de investir em qualquer produto investível que rastreie um índice da Morningstar.

Artigo original em https://www.morningstar.com/articles/959417/the-top-10-etf-and-indexing-stories-of-2019